不動産は、一人の人が単独で所有する方がよい、と言われます。

とは言いながら、

・マイホームを買うとき親にお金を出してもらった…

・夫婦でお金を半分ずつ出し合ってマイホームを買った…

・親が亡くなってきょうだいで不動産を相続ことになってしまった…

・おじおばが亡くなって、いとこ同士で不動産を相続することになってしまった…

…等々をきっかけとして不動産を共有で持つ場合があります。

1人の人が所有している場合は、【「所有権」で持っている(一人で所有している)】、などと言いますが、複数の人が共有している場合は【「持分(権)」で持っている(複数で共有している)】などと言ったりします。

では、なぜ、一人の人が単独で所有する方がよい、と言われるのでしょうか。

複数の人で不動産を共有したら、どのような不都合・不具合があるのでしょうか。

実際、不動産を共有にすると、

・売却処分がしにくい(全員の同意がいる)

・不動産を担保に入れてお金を借りることが実質的に難しい

これは、不動産全体を処分したり担保に入れたりということが困難になる、ということです。

すなわち、

一人でも認知症だったり、意思表示できなかったりする人がいると不可

一人でも反対の人がいると不可

一人でも行方不明の人がいると不可

ということです。

勿論、不動産全体じゃないと処分できない、という法律はありません。持分でも、法律的には支障なく処分できることはできます。(※2023年4月27日から新設される「相続土地国庫帰属制度(相続した土地を国が引き取る制度)」を使う時は、共有者全員による申請が必要とされています。)

ただ、不動産全体ではなく共有の持分だけを処分しようとすると、不動産全体を処分するよりもかなり安価で処分することになってしまうことが多いです。

また不動産の持分に抵当権などの担保権をつけることは民法上で勿論可能です。ただ、実際、銀行等の金融機関からお金を借りる時に抵当権等の担保権をつける場合は、持分ではなく不動産全部につけることが通例となっています。すなわち、お金を借りる人が共有者の中の一人だけだった場合でも、共有者全員に抵当権を設定する契約書にハンコをついてもらうことが必要となります。

また、共有不動産ですと、

・賃貸もしにくい(持分の過半数の同意が必要)

ということがあります。

一応、共有者のうち1人が単独でもできることもあります。

・土地の場合、境界特定、筆界特定の手続き

・建物の軽微な修繕(大規模修繕は注意)

・固定資産税については、代表者が一括で払うのが通常

管理保全行為と言いますが、そのような行為は共有者のうちのひとりでもできます。

ひとりの共有者が不動産をまもるために費用をかけた場合、別の共有者に請求をすることは法律的には可能です。立替た分の固定資産税も請求する権利があります。

ただ、実際のところお金をもらうことはむつかしいのではないでしょうか。

最近、電車などで見る広告に「持分を買い取ります!」というものがあります。

今まで書いたように、不動産を共有で持っていても、なかなかお金になりにくいので、手っ取り早くお金に変えるために、不動産の持分をそのような広告を出している業者さんに売ることもあるようです。

その場合、何が起こるでしょうか。

不動産業者が共有者の一人から、持分を買い取ると、その不動産会社が共有者の一人に変わります。

例えば相続などできょうだいで共有していたものが、きょうだいではなく、不動産会社さんに置き換わります。

その不動産会社は、共有不動産買い取りをはじめとする不動産の扱いに関して、プロフェッショナルです。

いろいろな手段で、他の共有者から共有持分を買取るように「交渉」をします。

身内だけで持っていたものに「プロ」が入り込み、買取の為の価格交渉をする、というわけです。

一般の不動産売買の知識が余り無い方にとって、非常に負担になると思われます。

また、共有状態のまま不動産を処分することなく、相続が何代か発生した場合更に共有する当事者が増加し、いざ、処分しようにも全員の合意を得ることが実質不可能になることがあります。

2024年4月1日から、不動産に関する相続登記が義務化されることになります。共有持分を持っている方々も同じように相続登記が義務化されます。売却の前に不動産登記をするだけでも相当な困難が生じることが予想されます。

これまで書きました通り、共有にすると色々と不都合、不具合がありますので、不動産の相続のときは、一人に名義を集中させるケースが増えています。

ただ、土地の名義人になれなかった相続人に支払う代償金が集まらず、やむを得ず共有にすることもあるでしょう。

お金がそろった後、名義を一人に集中させたくても、売買だとやはり売却費用がかかり、共有相手に贈与をすれば贈与税がかかり、また不動産取得税の負担もあります。

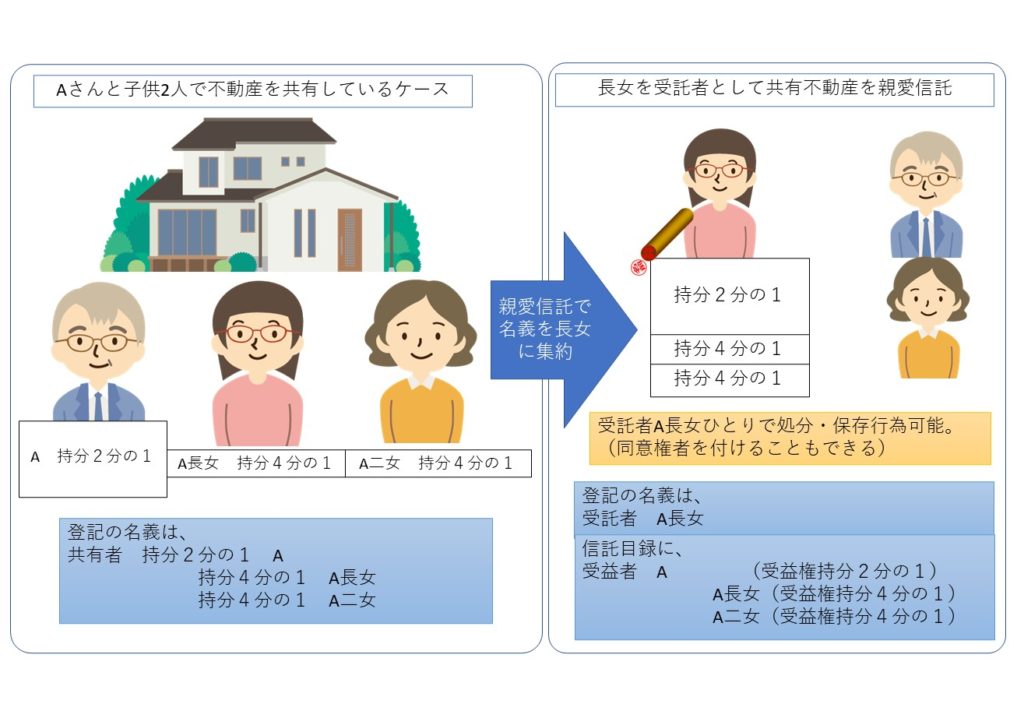

ただ、やはり共有不動産の名義を一人に集中させたい、そんな場合、親愛信託を使う方法があります。

贈与税、不動産取得税の負担がなく、名義だけを一人に集中させるのです。

共有状態の解消に親愛信託が使える

一人に名義を集中させるとき、すなわち信託契約をするとき登記が必要になります。

ただ、登記の際に必要な登録免許税は同じような名義移転である売買や贈与に比べて安いです。

・売買…不動産評価額の1000分の15※軽減税率(2023年3月31日までの間に登記を受ける場合)

・贈与…不動産評価額の1000分の20

・信託…建物の場合は不動産評価額の1000分の4、土地の場合は不動産評価額の1000分の3

では、共有者が、一人の受託者に不動産の持分を親愛信託した場合、利益の分け方はどうなるでしょうか。

共有状態解消信託した不動産を賃貸借した場合

実は、賃貸借しても売却しても、利益の分け方は、「信託契約書で定めます。」

受益者である共有者が、その持分の範囲で金銭を受託者から受け取ることができる、というような形で決めることが多いです。

ただ、

・共有者のひとりにお金をどんどん浪費してしまう人がいる

・身内で借金を抱えている人がいる

等々、お金を簡単に渡さない方がいいと思われる方がいた場合はどうでしょうか。

そのままお金を渡すことがその人の為にならない場合もあります。

そういう場合に、親愛信託をして「受益権」とすることで、お金をむやみに渡さないようにすることも可能です。

親愛信託をすると、元々持っていた不動産の持分が、「受益権」に変ります。

「受益権」はややわかりにくい概念ですが、信託した財産をもとにした「権利」です。

信託する前の所有権も(持分権も)「権利」ですが、信託した後の「受益権」も権利です。

所有権はその物を色々と管理をしたり、保全をしたりという義務も伴いますが、「受益権」だけを持っている場合は、その物にたいして何か義務を果たさないといけない、ということはなくなります。(物について、管理したり保全したりの義務を果たすのは「受託者」です)

受益権は権利そのものではありますが、信託契約書によって、その権利の内容を決めることができます。

従いまして、お金をそのまま渡す…という【以外】の、「受益権」の内容を信託契約で決めることができます。(勿論、お金をそのまま渡す、という決め方もできます。)

その「受益権の内容」のカスタマイズについては、お客様のご事情、ご希望をお伺いし(プライベートなことを色々と聞かせていただきますが、秘密保持義務を厳守いたしますので、ご安心してお話しください)、当法人(組合)には経験に基づいたノウハウにより提案させていただいております。

例えば、信託不動産を貸すなどして賃借金などのお金が生じた時、受益者に対してすぐに金銭で渡すのでなく、お客様の希望により、

・金銭を年額で支払う

・売却するまでプールしておく

・受益者から請求があったとき(上限額を予め定めて)はじめて請求額分を支払う、

・上限額として生活費程度の金額を毎月渡すが、入院費等で使う場合には制限をつけない

等々、契約書に定めておくことができます。

また、共有者全員が親愛信託をして名義人を一人に集約すると、売却などの処分行為がその受託者の判断で行えます。

(もしも、受託者一人で全部決められるのはいやだな、とお考えの方がおられる場合、同意又は承諾する権利をその方がお元気な間、行使してもらって売却する、ということも可能です。)

共有状態解消信託した不動産を売却した場合

親愛信託した不動産を売却した場合、信託財産が不動産から、金銭に変わることになります。

(必ずしも売却により信託が終了するわけではありません。)

共有状態が不便なので、親愛信託をしたわけですから、信託財産が不動産の共有持分から金銭に変ったら信託を終了させる契約をすることが多いです(そのまま金銭信託に移行させることもできます。)。

信託を終了させると、「清算」、清算が終わったら、残った財産(残余財産)は、信託契約上残余財産を持つことに決まっている人(残余財産帰属権利者、最後の受益者を残余財産帰属権利者とする取り決めが多いです)が所有することとなります。

上記の場合は、売買にかかった費用等を清算して、受託者報酬を払うことに決まっていた場合はそれを支払い、残った金銭を元の受益者が受け取る、と言う流れになるでしょう。

まとめ

共有状態のまま、共有者が全員元気で、海外に行っている人や行方不明者もおらず、売買できるということもあります。

ただ、そうでない場合は、親愛信託で名義を集約することで、課税負担等を最低限にして、慌てて安値で処分をすることなく、良い売買先をじっくり探したり、お金に困った共有者が先駆けて不動産業者に持分を売って、共有者に「赤の他人」が入り込むことを防ぐことができます。

不動産共有をされている方だけでなく、不動産共有状態にこれからなりそうだという方は是非、導入のご検討をしていただければと思います。当組合又は社団までご相談ください。

よ・つ・ば親愛信託ちば 理事 望月亜矢子